Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Сырьевые товары отбросили осторожность, которую демонстрировали в начале года, и показали хороший совокупный доход, в основном благодаря энергоносителям и промышленным металлам. Настроения по-прежнему позитивные, сырая нефть чувствует себя хорошо на фоне новостей об уровнях предложения на рынке; золото поддерживается мягкой политикой ФРС; медь рассчитывает на разрядку в торговых отношениях между США и Китаем.

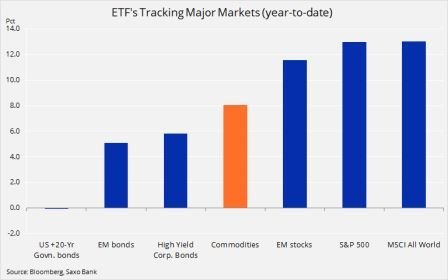

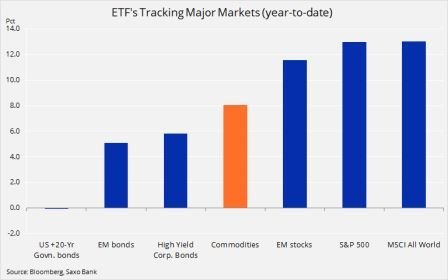

Сырьевой сектор показал удивительно хорошую доходность в первом квартале 2019 г.: сырьевой индекс Bloomberg вырос на 9%. Этот замечательный факт связан с тем, что подъем был обусловлен товарами, непосредственно связанными с ростом: энергоносителями (+17%) и промышленными металлами (+12,5%).

Рынки, включая сырьевые, начали год осторожно, с некоторыми проблемами роста и сокращением ликвидности, вызванным действиями ФРС; что стало причиной опасений по поводу перспектив на 2019 г.

Однако с начала этого года прошло всего лишь несколько недель перед тем, как мир охватила паника из-за политики. В начале января ФРС решила нажать на «паузу», а в конце квартала объявила об отказе от дальнейшего количественного ужесточения. Банк Японии и Европейский Центральный банк последовали примеру ФРС. В Китае правительство ввело в действие ряд инициатив по стабилизации экономики, шансы достижения торговой договоренности между Вашингтоном и Пекином послужили дополнительной поддержкой.

Восстановление сырой нефти почти на 40% от декабрьского минимума привело к тому, что и WTI, и Brent компенсировали половину потерь, понесенных в октябре-декабре. С сохранением роста глобального спроса, несмотря на перспективы снижения, рынку осталось ориентироваться на почти катастрофические новости об уровнях предложения, обеспечивающих определенный уровень цены.

Серьезные сокращения добычи (как добровольные, так и вынужденные) со стороны группы производителей ОПЕК+ привели к тому, что поставки из этих стран сократились больше, чем ожидалось. Саудовская Аравия, вероятно, была возмущена обвалом цен после неожиданного решения США освободить от санкций покупателей иранской нефти и с тех пор активно сокращает объемы добычи. В дополнение к этим сокращениям, которые предусматривают продолжение сотрудничества между Россией и Саудовской Аравией, вынужденные сокращения со стороны Венесуэлы и Ирана (на 1,6 млн баррелей в день в течение прошлого года) обеспечили дополнительный уровень поддержки.

Разрешение сроком на шесть месяцев, которое США дали покупателям иранской нефти в ноябре, истекает в начале мая, и возникают вопросы, что будет дальше. Но при дальнейшем сокращении производства ОПЕК+ и сокращении экспорта (усилиями США) из Ирана и Венесуэлы только существенное изменение прогноза по спросу изменит сложившиеся позитивные настроения.

Нескольким членам ОПЕК, не в последнюю очередь Саудовской Аравии, нужно возвращение цены выше 80 долл. США за баррель, чтобы выполнить свои финансовые обязательства, и они вряд ли удовлетворятся ценой нефти Brent ниже 70 долл. США за баррель. Исходя из этого, мы полагаем, что в предстоящие месяцы предложение останется ограниченным и тем самым поддержит потенциальное движение к 75 долл. США за баррель, после чего ресурс будет исчерпан и снова возникнут опасения по поводу негативных последствий для глобального роста.

Недавние серьезные изменения в политике ФРС должны поддержать золото – возврат к мягкой политике актуализирует риск выгодной для золота рецессии в течение последующих 12 месяцев. Тем не менее возможно, что второй квартал не даст золоту тот толчок, который необходим ему для преодоления серьезного сопротивления между 1 360 и 1 380 долл. США за унцию.etween $1,360/oz and $1,380/oz. При этом во второй половине года может возникнуть большая проблема в связи с ослабленным долларом, доходностью по облигациям в диапазоне от стабильного до сниженного и обеспокоенностью по поводу способности глобальных акций расти на фоне возрастающих опасений по поводу роста.

Всегда необходимо иметь в виду, что многие инвесторы покупают золото как страховку на случай неблагоприятных движений в других инвестиционных областях, например, в акциях. Исходя из этого, следует внимательно следить за входящими и исходящими потоками по тем биржевым продуктам, которые часто используются долгосрочными инвесторами. Пока рынки акций будут сохранять нынешнюю устойчивость, золото вряд ли наберет достаточно сил для преодоления серьезного сопротивления между 1360 и 1380 долл. США за унцию.

Инвесторы, оптимистично воспринимающие золото, могут рассмотреть возможности инвестиций в серебро – «забытый металл», торгующийся на 12% ниже пятилетнего среднего по отношению к золоту. Еще один вариант – платина, которую должны поддерживать исторически максимальные дисконты к палладию (700 долл. США) и к золоту (400 долл. США).

Высокосортная медь сумела вернуть половину потерь после торговой войны между США и Китаем, разразившейся в прошлом году. Окончательная деэскалация торгового конфликта и фактическое смягчение политики Китая в сочетании с относительно жесткими перспективами предложения должны и дальше обеспечивать поддержку, необходимую меди для положительной прибыльности в 2019 г.

Однако, с учетом возврата к нашему целевому показателю на вторую половину 2019 г. (3 долл. США/фунт), мы видим, что возможности роста во втором квартале ограничены. Исходя из этого мы прогнозируем потенциальный торговый диапазон 2,8 – 3,05 долл. США за фунт.

О Saxo Bank

Группа компаний Saxo Bank Group (Saxo) – это ведущий специалист в области комплексной онлайн-торговли и инвестиций, предлагающий полный спектр инвестиций, торговых технологий, инструментов и стратегий.

В течение 25 лет миссией Saxo является демократизация инвестиций и торговли, предоставляющая клиентам компании комплексный доступ к глобальным рынкам капитала через технологии и экспертизу.

В течение 25 лет миссией Saxo является демократизация инвестиций и торговли, предоставляющая клиентам компании комплексный доступ к глобальным рынкам капитала через технологии и экспертизу.

Будучи полностью лицензированным и регулируемым банком, Saxo предлагает своим частным клиентам возможность торговать широким спектром активов на мировых финансовых рынках с единого маржинального счета на различных устройствах. Кроме того, Saxo предлагает институциональным клиентам, например, банкам или мультиактивным брокерам, услуги прайм-брокера и торговые технологии, поддерживающие полную цепочку создания стоимости, предоставляя услугу «Банковское обслуживание» (BaaS).

Удостоенные наград торговые платформы Saxo доступны более чем на 20 языках, они лежат в основе технической инфраструктуры более чем 100 финансовых институтов во всем мире.

Saxo Bank, основанный в 1992 году и запустивший первую торговую онлайн-платформу в 1998 году, стал эффективной финансово-технологической организацией еще до возникновения этого понятия. Главный офис банка расположен в Копенгагене, всего в банке работает более 1500 сотрудников в различных финансовых центрах мира, включая Лондон, Париж, Цюрих, Дубай, Сингапур, Шанхай, Гонконг и Токио. Офис, обслуживающий клиентов из Центральной и Восточной Европы, находится в Праге.

Просмотров материала: 965

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

В течение 25 лет миссией Saxo является демократизация инвестиций и торговли, предоставляющая клиентам компании комплексный доступ к глобальным рынкам капитала через технологии и экспертизу.

В течение 25 лет миссией Saxo является демократизация инвестиций и торговли, предоставляющая клиентам компании комплексный доступ к глобальным рынкам капитала через технологии и экспертизу.