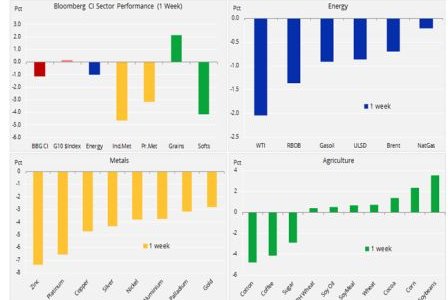

Для сырьевых товаров выдалась еще одна тяжелая неделя: сырьевой индекс Bloomberg потерял все, что набрал за год. Это произошло на фоне продолжающейся торговой войны между Китаем и США и осознания того, что турецкий кризис может сыграть роль «канарейки в шахте» в отношении развивающихся рынков, у которых накопилась крупная долларовая задолженность при росте доллара и стоимости фондирования.

Для сырьевых товаров выдалась еще одна тяжелая неделя: сырьевой индекс Bloomberg потерял все, что набрал за год. Это произошло на фоне продолжающейся торговой войны между Китаем и США и осознания того, что турецкий кризис может сыграть роль «канарейки в шахте» в отношении развивающихся рынков, у которых накопилась крупная долларовая задолженность при росте доллара и стоимости фондирования.

С учетом роли роста на развивающихся рынках (ЕМ) для спроса на многие ключевые сырьевые товары, на рынке происходили активные продажи, т.к. замедление экономики могло бы отрицательно сказаться на росте спроса вплоть до 2019 г. Этот фактор, а также дополнительные признаки замедления в Китае (крупнейшем в мире потребителе сырьевых товаров) породили нестабильность на рынках.

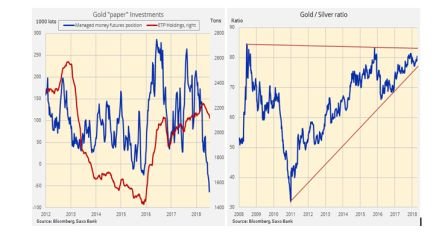

Активные продажи золота и драгоценных металлов в целом продолжались, золото упало до 19-месячного минимума, а серебро рекордным образом падало на протяжении нескольких недель, при том что дешевело уже десять недель подряд до того.

Зерновые, во главе с соей, оправились от падения, спровоцированного объявлением правительством США последних данных, в которых были повышены прогнозы производства и уровней запасов кукурузы и сои. Причем непростой сезон в Европе, Австралии и СНГ оказал на мировые запасы пшеницы более слабое влияние, чем ожидалось. Улучшению настроений способствовало возобновление в конце августа торговых переговоров между США и Китаем.

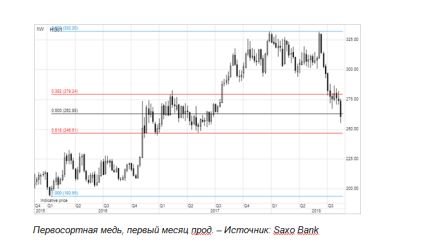

Больше всего пострадали промышленные металлы: медь (которую часто считают индикатором здоровья мировой экономики, с учетом широкого диапазона ее использования) упала более чем на 20% с четырехлетнего максимума, достигнутого всего лишь пару месяцев назад – в июне. На медь, кроме прочего, повлияли сообщения о том, что опасения по поводу перебоев поставок с крупнейшего в мире месторождения в Чили, которых ожидали в течение нескольких недель, по всей видимости, не оправдываются.

Золото продолжает страдать от сильного доллара и слабости EM, что проявилось с особой силой, когда обвал турецкой лиры вызвал рост по всем направлениям для доллара и заставил золото пробить уровень поддержки в $1,205 за унцию.

В настоящее время рынок находится в состоянии глубокого потрясения от ситуации, которая сложилась в развивающихся экономиках, накопивших большой внешний долг в долларах в условиях роста и доллара, и стоимости фондирования.

Указанные геополитические проблемы привели не к поддержке, а к еще большему падению золота.

Долгосрочные инвесторы, торгующие биржевыми индексными инструментами, обеспеченными золотом, сократили свои совокупные запасы примерно на 115 тонн, а учитывая текущий уровень цены ниже $ 1200 за унцию, дороже рыночной цены по сравнению с уровнями покупки могут оказаться еще 200 тонн (источник: StanChart via Bloomberg).

В условиях спроса на американские акции и спроса на основных рынках облигаций снизилась потребность в альтернативных инвестициях, таких как золото. На этом фоне необходимо изменение курса доллара, и не в последнюю очередь по отношению к китайскому юаню, с которым золото демонстрирует очень сильную корреляцию в течение последних нескольких месяцев. Другими потенциальными факторами могли бы стать крупные распродажи на ключевых фондовых рынках или изменение перспектив экономики США и необходимость дальнейшего повышения процентных ставок.

24 августа председатель ФРС Джером Пауэлл выступит на ежегодной конференции ФРС в Джексон Хоул. Можно сказать, что глобальные рынки будут пребывать в состоянии неустойчивости до тех пор, пока ФРС не отступит от количественного ужесточения и повышения ставок, при риске реального кризиса, связанного с чрезмерными заимствованиями в долларах на EM после мирового финансового кризиса.

Если Пауэлл вдруг даст сигнал о замедлении процесса ужесточения, доллар могут начать распродавать и золото теоретически может вернуться на путь восстановления.

В этом сценарии восстановлению, вероятно, будет способствовать тот факт, что хеджевые фонды уже какое-то время выступают в роли продавцов. На протяжении недели до 7 августа чистый шорт по золоту достиг нового рекорда в 63 000 лотов, при том что фонды продолжали удлинять брутто-шорты и сокращать гросс-лонги.

С учетом своей соотнесенности с промышленными металлами и (в трудные времена) более низкой ликвидности, чем у золота, серебро и на этой неделе продолжило падение – уже десять недель подряд, чего раньше не наблюдалось. Соответственно, соотношение с золотом снова превысило 80. Это тот уровень, выше которого оно уже неоднократно получало относительную поддержку после финансового кризиса 2008 г.

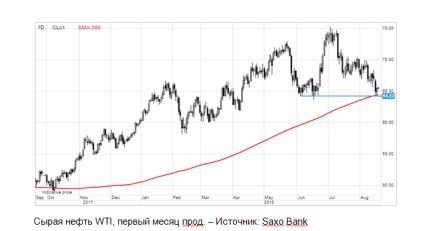

Середина недели оказалась тяжелой для сырой нефти после понижательного по своему воздействию еженедельного отчета о запасах, представленного Управлением энергетической информации США. Растущие запасы сырой нефти и добычи создали дополнительное давление на сырую нефть WTI, которая и без того чувствовала себя неважно с учетом потенциального риска замедления на ЕМ, после чего получила поддержку в 200-дневном скользящем среднем. Сырая нефть марки Brent пробила июльский минимум, но, так же, как и WTI, смогла найти поддержку до 200-дневного скользящего среднего и закончила неделю на относительно безопасном уровне выше $71 за баррель.

Для того чтобы понять, почему замедление на ЕМ сказывается на сырой нефти больше, чем ранее, необходимо обратить внимание на рост спроса. По данным IEA via Bloomberg, в 1999 г. около 50% роста мирового спроса обеспечивалось странами, не входившими в ОЭСР. Сегодня эта доля выросла до 87%, причем самыми крупными из них на сегодняшний день являются Китай и Индия, и это как раз и создает риск для спроса со стороны ключевых потребителей, с учетом того, что валюты их стран продолжают слабеть по отношению к доллару.

Форвардная кривая по Brent сигнализирует о перенасыщении рынков вплоть до февраля, причем рынок на данном этапе не рассчитывает на серьезные последствия ожидаемого падения поставок из Ирана после того, как начнут сказываться введенные США санкции. Мы полагаем, что это допущение неверно и что хотя замедление роста ЕМ и заключает в себе высокий риск долгосрочного замедления роста спроса, краткосрочные перспективы предложения по-прежнему являются сложными и должны в конечном итоге привлечь к себе некоторое внимание.

Пока что все внимание сосредоточено на долларе и на ситуации с валютами ЕМ. Несмотря на то что хеджевые фонды сократили длинные позиции до 732 млн баррелей, т.е. до самых низких показателей с октября прошлого года (данные за неделю до 7 августа), они по-прежнему не подготовлены к потенциальному падению ниже уровня ключевой поддержки.

Совокупный гросс-шорт по Brent и WTI на уровне 71 млн баррелей близок к минимуму за последние пять лет.

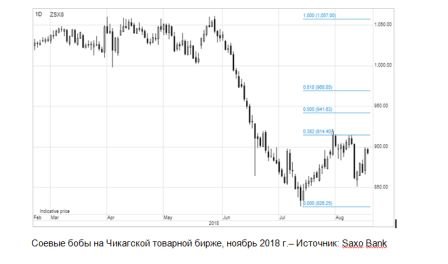

Соевые бобы американского производства остаются под прицелом с учетом развертывающейся торговой войны между Америкой и Китаем. Бобы, используемые для производства растительного масла и животных кормов, составляют около 60% американского экспорта сельскохозяйственной продукции в Китай, который составляет $ 20 млрд. Объявление, сделанное еще в июне, о том, что Китай введет свой ответный тариф на импорт сои, привело к 22%-му падению.

После восстановления чуть более чем на треть, 10 августа последовал еще один удар, когда Министерство сельского хозяйства США выступило с прогнозом, что на фоне рекордного урожая и китайских тарифов запасы могут вырасти к следующему лету до рекордного уровня в 785 млн бушелей.

На прошлой неделе сое удалось восстановить некоторые позиции на фоне новостей о том, что переговоры на базовом уровне между США и Китаем возобновятся в конце августа.

Оле Хансен, глава отдела стратегий SaxoBank на товарно-сырьевом рынке

Оле Хансен, глава отдела стратегий SaxoBank на товарно-сырьевом рынке

Просмотров материала: 1 469

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()