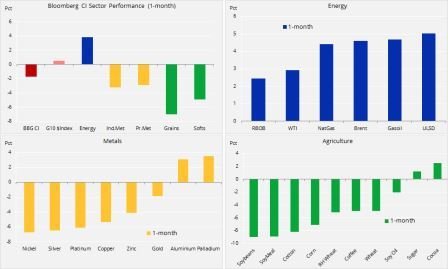

В августе третий месяц подряд был зафиксирован убыток на рынке сырьевых товаров, поскольку торговые войны и потрясения на развивающихся рынках более чем компенсировали выход в прибыль в энергетическом секторе. Цены на сырую нефть поползли вверх на фоне появляющихся признаков падения иранского производства в ответ на санкции США. Движения многих котировок, как вверх, так и вниз, можно напрямую связать с решениями, принятыми администрацией США и ФРС в последние месяцы.

В августе третий месяц подряд был зафиксирован убыток на рынке сырьевых товаров, поскольку торговые войны и потрясения на развивающихся рынках более чем компенсировали выход в прибыль в энергетическом секторе. Цены на сырую нефть поползли вверх на фоне появляющихся признаков падения иранского производства в ответ на санкции США. Движения многих котировок, как вверх, так и вниз, можно напрямую связать с решениями, принятыми администрацией США и ФРС в последние месяцы.

Укрепление экономики США повысило перспективы дальнейшего ужесточения политики ФРС, что, в свою очередь, усилило давление на экономики стран развивающихся рынков, обладающих высокими показателями по внешнему долларовому долгу. Но прежде всего мы продолжаем иметь дело с торговой войной между Китаем и США, которая, по словам президента США, в начале сентября примет новые обороты в связи с планами Трампа наложить тарифы на дополнительные 200 миллиардов долларов китайского импорта. В результате рынок выражает все большую озабоченность перспективами глобального роста и, следовательно, спроса на основные сырьевые товары в 2019 году.

Это вызывает особую обеспокоенность Китая, являющегося основным источником спроса на промышленные металлы; в ответ на американские тарифы китайская валюта несколько обесценилась, создав дополнительное понижающее давление на металлы (как золото, так и медь), по которым в последние месяцы наблюдалась высокая степень корреляции.

Что касается рынка зерна, то непростой сезон сбора урожая, наблюдаемый этим летом за пределами США и поддержавший активный рост в июле, в августе взял обратный курс на фоне данных о рекордном урожае в США. Это событие в сочетании с китайскими тарифами на американские соевые бобы в августе привело к падению на зерновом секторе более чем на 7%.

Большая часть приростов в августе, за некоторыми исключениями, наблюдалась в энергетическом секторе. Сырая нефть оправилась от активной распродажи с июля по середину августа, обусловленной сообщениями о «торговой войне, ведущей к снижению перспектив роста». Но по мере того, как стало фиксироваться снижение иранских поставок, уже падающих из-за предстоящих санкций США, внимание снова переключилось на неизбежное нарушение снабжения.

Мы придерживаемся мнения, что цены на сырую нефть будут оставаться на уровне 70-80 долларов за баррель, при этом ожидание роста в краткосрочной перспективе будет показывать наименьшее сопротивление. Как показано ниже, сжимающийся спрос приводит к маневру бэквордации, с 12-месячным спредом между фьючерсными контрактами с экспирацией в декабре 2018 и декабре 2019 соответственно. Это развитие событий, скорее всего, приведет к возобновлению спроса со стороны долгосрочных фондов, в то время как угрозы Ирана прервать поток нефти через Ормузский пролив могут увеличить надбавки за геополитические риски.

После достижения в марте рекордной отметки в почти 1,1 млрд баррелей хедж-фонды сократили свои комбинированные чистые длинные позиции по фьючерсам на нефть Brent и WTI на 40% до 11-месячного минимума. Однако, интересно отметить, насколько в течение этого времени был ограничен объем коротких позиций. Даже между июлем и августом, когда цены на нефть марки Брент упали почти на 10 долларов за баррель, общая короткая позиция (красная линия на левой схеме вверху) оставалась неизменной и закрылась на нижнем уровне за последние пять лет.

Это говорит о том, что рынок продолжает играть на повышение, хотя и с меньшей уверенностью по сравнению с предыдущим годом.

Краткосрочная перспектива указывает на более высокие цены, но в итоге проблемы спроса снова возникнут, не в последнюю очередь в ситуации, если нынешняя слабость развивающихся рынков и торговая война продолжат снижать ожидания будущего роста.

Пробив отметку выше 75 долларов за баррель, нефть марки Brent нацелена на проверку уровня сопротивления между 78,50 и 80 долларов США за баррель.

Золото торгуется выше 1200 долларов за унцию по мере продолжения своего восстановления с низшей точки, достигнутой в середине августа.

Однако это восстановление на данный момент не является достаточно сильным, и золото по-прежнему пятый месяц подряд показывает отрицательную динамику. Слабость золота в этом году обусловлена сильным долларом, ростом краткосрочных ставок в США и отсутствием признаков инфляции. К этому можно добавить недостаток диверсификации спроса из-за продолжающегося резкого роста американских акций.

Рынок теперь будет все чаще искать сигналы, если и когда хедж-фонды начнут отказываться от своей рекордной чистой короткой позиции по золотым фьючерсам COMEX. В течение шестинедельного периода до 21 августа они собрали рекордную короткую позицию в 79 000 лотов, что в 3,3 раза больше предыдущего рекорда декабря 2015 года. Продолжающееся восстановление может в конечном счете привести к активизации резкого роста со стороны упомянутых фондов, но на данный момент, как и в течение последних нескольких месяцев, основным источником инвестиционных идей как для быков, так и для медведей, остается доллар.

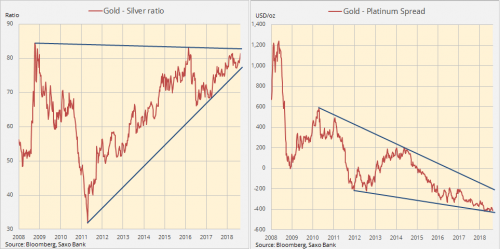

По нашему мнению, по мере того, как восстановление будет набирать ход, стоит обратить внимание на серебро и платину. Серебро достигло уровня относительной дешевизны по отношению к золоту, и за последние 20 лет подобное соотношение наблюдалось лишь несколько раз. В последний раз соотношение золото-серебро находилось на отметке выше 82 (унций серебра к унции золота) в феврале 2016 года, последующее восстановление скорректировало соотношение до 66.

В то же время платина в течение последней недели показала рекордное снижение по отношению к золоту на уровне 415 долларов за унцию.

Платина переживает устойчивый спад против золота, от уровня 1200 долларов США за унцию в 2008 году до нынешнего падения. Учитывая тот факт, что в промышленных целях платина в основном используется для производства дизельных двигателей, на снижение спроса на этот металл также повлиял дизельный скандал несколько лет назад. На нынешнее снижение повлияли текущие торговые споры, которые не только привели к повышению стоимости стали и алюминия, но и спровоцировали первый после мирового финансового кризиса устойчивый спад продаж новых автомобилей на крупнейших мировых рынках Китая, США и Европы.

За прошедшую неделю золото стабилизировалось на отметке выше 1200 долларов за унцию, не сумев преодолеть следующий уровень сопротивления на отметке 1217 долларов за унцию. Перелом, скорее всего, наступит при движении к 1235 долларам за унцию и сначала мы, вероятно, увидим более агрессивное сокращение коротких позиций.

Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке

Просмотров материала: 1 231

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()