Для инвесторов на развивающихся рынках это был тяжелый год: доходность вложений была низкой ввиду сдерживающих факторов, возникших из-за ужесточения денежно-кредитной политики ФРС, а также растущей неопределенности в мировой экономике, обусловленной торговым противостоянием Китая и США, сильно влияющим на глобальные рынки.

Для инвесторов на развивающихся рынках это был тяжелый год: доходность вложений была низкой ввиду сдерживающих факторов, возникших из-за ужесточения денежно-кредитной политики ФРС, а также растущей неопределенности в мировой экономике, обусловленной торговым противостоянием Китая и США, сильно влияющим на глобальные рынки.

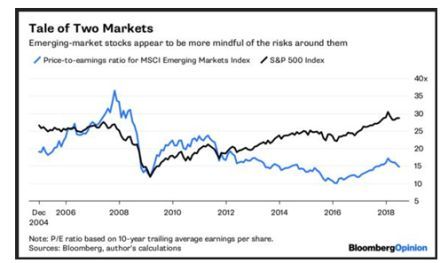

Акции развивающихся рынков находятся на беспрецедентно низком уровне по сравнению с активами развитых стран. Со статистической точки зрения, рыночная оценка акций стран развивающихся рынков на три стандартных отклонения дешевле рыночной оценки американского фондового рынка, что видно на графике, представленном ниже.

На фоне настолько сильных расхождений в показателях, которые сохранятся и в четвертом квартале, возникает вопрос, являются ли эти данные своего рода оценочной ловушкой или же перед нами один из самых значительных сигналов к покупке за долгое, долгое время.

Вне зависимости от того, что говорит или не говорит представленный ниже график о состоянии активов развивающихся рынков, он однозначно указывает на то, что нам следует сократить позиции в американских бумагах. Будем ли мы иметь дело с горизонтальным рынком, спадом рынка или новым подъемом на рынке, в относительном выражении принцип чередования должен оказаться на стороне развивающихся рынков и потенциально снизить общую волатильность портфеля, поскольку принцип чередования как один из факторов, влияющих на рынки, не коррелирует с импульсами, которые вызывают стимулируют волатильность.

Покупать ли бумаги развивающихся рынков прямо сейчас или нет – более сложный вопрос, поскольку ответ на него будет зависеть от того, насколько мы близки к окончанию цикла повышения ставок ФРС и пику курса доллара. Но, возможно, сильнее всего динамика по бумагам развивающихся рынков будет зависеть от сроков относительного восстановления на рынке китайских активов.

Мы ожидаем, что перспективы роста в США в течение следующих шести-двенадцати месяцев превысят перспективы роста в Китае, и это, возможно, сделает доллар более сильным через дополнительное ужесточение политики со стороны ФРС под руководством Пауэлла, тем самым увеличивая стоимость фондирования для развивающихся рынков, чей кредитный импульс сильно зависит от доступности доллара. Динамика последних 18 месяцев была обусловлена именно этим источником стресса и снижением темпов роста на развивающихся рынках.

Однако, существует циклическая смена в лидерах роста от США к Китаю, которая приведет к ослаблению доллара, что поддержит товарно-сырьевые рынки, что, в свою очередь, перезапустит двигатели экономик развивающихся стран и снова сделает их конкурентоспособными.

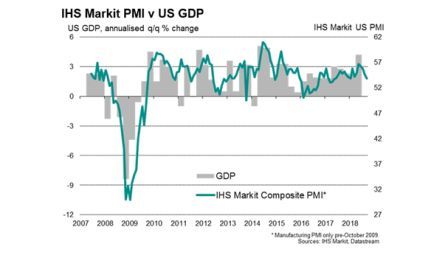

На данный момент мы полагаем, что экономика США достигла своего пика – направленный на стимулирование роста мощный коктейль из необеспеченных финансовыми средствами налоговых льгот, возврата капитала и бюджетных расходов активизировали рост в США, но этот единовременный эффект исчезнет к концу года. На американском рынке жилья уже появляются признаки напряжения, по мере того как более высокая предельная стоимость капитала (в частности, более высокая доходность по ипотечным кредитам) начинает оказывать существенное влияние на будущий рост.

На фоне нашей уверенности в том, что экономика США достигла пика, мы не можем прогнозировать, как скоро Китай дойдет до предельно низкого уровня в процессе уменьшения долговой нагрузки и перейдет в стадию более активного роста.

Мы уже давно говорили, что снижение кредитного импульса – сокращение объема кредитных вливаний в экономику – предопределило замедление экономического роста, которое наблюдается сегодня. Несмотря на три шага Китая по сокращению нормы обязательных резервов для банков и повышению ликвидности и объемов кредитования, китайская банковская система продолжает занимать оборонительную позицию. Общие планы Китая состояли в сокращении доли теневой экономики путем переноса рисков c разрозненного рынка теневого кредитования в сторону основных банков, и план этот по состоянию на сегодняшний день еще не дал толчок кредитному рынку.

Рост США и Китая становится все более асинхронным, и торговые войны еще сильнее усугубляют риски для мировой экономики. Сравнивая стратегию администрации Трампа «Америка превыше всего» с планами Китая до 2025 года мы видим, что в рамках обеих стратегий страны стремятся к дальнейшей независимости друг от друга, что подразумевает отход от глобализации, сокращение торгового потока, обмена идеями и передовым опытом. В течение этого года процессы глобализации не просто остановились, но и начали движение в обратную сторону, и по мере приближения промежуточных выборов в США мы не наблюдаем затихания этой словесной войны, и вряд ли увидим его даже после ноябрьских выборов.

Тот факт, что антикитайская риторика находит отклик как у сторонников президента Трампа, так и у избирателей-демократов, является пугающим доказательством того, что существует риск вспышки новой холодной войны за торговлю и технологии. Похоже, что США находится в поиске нового врага на замену старому, а также больше говорит о незащищенности страны, чем об ее силе.

Вдобавок ко всему, до конца года мы можем увидеть проведение новых выборов в Великобритании (фактически, второй Брекзит), в Италии (голосование по отделению от ЕС и бюджетной политике), Швеции (на повестке дня вопрос об отсутствии в стране независимых политических решений), а также дальнейшее увеличение разрыва между политическими силами США.

Мы, очевидно, находимся на распутье по многим аспектам: глобализация, геополитика и экономика. В следующем квартале будет наблюдаться либо снижение волатильности на фоне менее агрессивной политики ФРС, более активного смягчения в Китае и компромисса в отношении бюджета Европейского союза, либо дальнейшая эскалация напряженности между всеми тремя направлениями.

Я бы не стал ставить на то, что второй сценарий нереален для четвертого квартала, но я по-прежнему уверен, что нас отделяет всего несколько месяцев от начала нового цикла смягчения в условиях нынешней суровой реальности, а не надежд, о которых говорят политики или эксперты в рамках консенсус-прогнозов.

Сегодня я настроен насчет будущего более оптимистично, чем в предыдущие годы, но только потому, что ситуация едва ли может ухудшиться еще больше. Поэтому давайте будем осторожнее.

Стин Якобсен, главный экономист и директор по инвестициям SaxoBank

Стин Якобсен, главный экономист и директор по инвестициям SaxoBank

Просмотров материала: 1 233

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()