На наш взгляд, существуют три главных фактора, которые будут оказывать влияние на рынки и разработчиков стратегий в ближайшие месяцы: замедление темпов роста, увеличение показателей нехватки финансовых средств и возвращение инфляции на первый план, по крайней мере, в США.

На наш взгляд, существуют три главных фактора, которые будут оказывать влияние на рынки и разработчиков стратегий в ближайшие месяцы: замедление темпов роста, увеличение показателей нехватки финансовых средств и возвращение инфляции на первый план, по крайней мере, в США.

Мы снова утверждаем, что Китай, определённо, сделает то, что всегда делал, чтобы избежать торможения роста. Страна вмешается, чтобы вновь стимулировать экономику, но ожидаемое положительное воздействие на достоверные данные будет заметно только в 2019 году. При этом мы ожидаем, что в ближайшие месяцы волатильность будет расти, и на фоне снижения объёмов мировой торговли из-за развития протекционизма инвесторы будут следить за долларом США на случай возможного хаоса на рынке.

Ведущие показатели роста подтверждают, что период золотой середины позади

Макроэкономические события, которых мы боялись в конце 2017 года, в основном сосредоточены в Европе, азиатских и развивающихся странах, в то время как США держится неплохо.

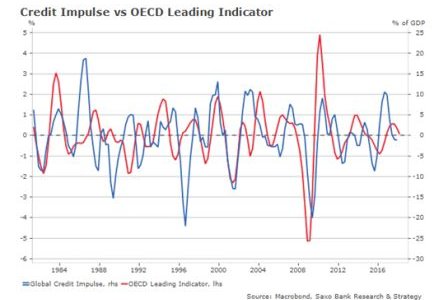

Основные мировые показатели указывают на продолжение спада в ближайшие месяцы. Наша корпоративная модель мирового кредитного импульса, охватывающая 18 стран, на которые приходится 69,4% мирового ВВП, по-прежнему демонстрирует сокращение, а главный показатель ОЭСР, который был достаточно точным в последние десятилетия, близок к нулю.

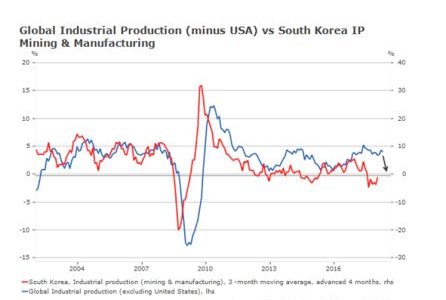

Отдельные признаки также указывают на риск замедления экономики и конец сценария мирового синхронного роста. Одним из таких признаков является Южная Корея, которая известна как хороший показатель ситуации в мировой торговле. Южнокорейское промышленное производство хорошо коррелирует с мировым промышленным производством (за исключением США) и опережает последнее в развитии на четыре месяца.

Показатели производства в Южной Корее были отрицательными на протяжении всего года впервые после 2014-2015 годов, и это подтверждает, что темпы роста мировой торговли будут замедляться как с американской политикой протекционизма, так и без неё.

Несмотря на благоприятную ситуацию в США, существует ряд доказательств того, что страна близка к концу экономического цикла, хоть Трамп и снижает налоги. Сокращение налогов должно было расширить цикл, но представители ФРС из Сан-Франциско недавно опубликовали результаты исследования, в котором они пришли к выводу, что данная мера может оказать меньше влияния на экономику или не стимулировать её вовсе.

Как правило, такие налоговые стимулы создают более серьёзный эффект при более сильном застое в экономике. Похоже, компании не стали использовать этот стимул для активного инвестирования, что является обязательным условием для устойчивого роста. В данном контексте риск спада в промышленном цикле существенно повышается. В американском производстве, которое является эффективным совпадающим индикатором промышленного цикла доходов, уже достигнут пик цикла (в сентябре 2017 года при достижении максимального показателя за 13 лет).

Общей характеристикой большинства завершающихся экономических циклов является ускорение темпов инфляции вследствие высоких показателей использования ресурсов. Считалось, что инфляция умерла в 2015-2016 годах, но, похоже, она наконец ожила.

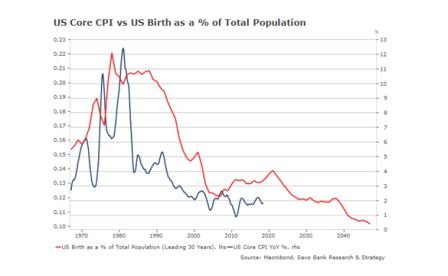

Мы убеждены, что в долгосрочной перспективе мы вступили в эпоху низкой инфляции ввиду структурных факторов, например, демографических (которые опережают индекс потребительских цен в США на 30 лет), но в краткосрочной и среднесрочной перспективе в США существует ряд инфляционных стимулов.

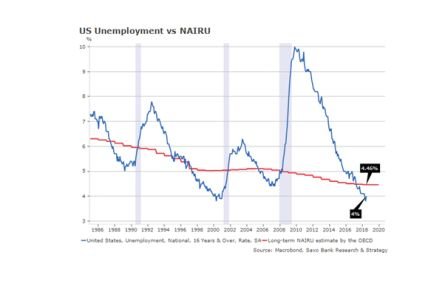

Мы ожидаем, что недавний рост цен на нефть будет полностью отражён в июльском ИПЦ. Учитывая развитие американского рынка труда, мы также прогнозируем, что рост зарплат отразится в инфляции во втором полугодии 2018 года. В последнее время было много вопросов о том, как долго может снижаться уровень безработицы без стимулирования инфляции. По оценкам ОЭСР, в долгосрочной перспективе не ускоряющий инфляцию уровень безработицы находится на уровне 4,4%, что немного выше общего уровня безработицы в США.

Похоже, мы, наконец, наблюдаем инфляцию, вызванную ростом заработной платы. Вместо того, чтобы смотреть на данные о занятости вне сельскохозяйственного сектора, мы обратимся к последнему отчёту Национальной федерации независимого бизнеса (NFIB): 36% небольших фирм отметили, что не могут найти сотрудников, и это максимальный показатель с конца 1990-х.

Чтобы устранить нехватку квалифицированных работников, 24% компаний планируют повысить зарплату в течение следующих трёх месяцев, что близко к максимальному посткризисному уровню. Любопытно, что эти данные опережают индекс расходов на обеспечение занятости на девять месяцев, подтверждая, что в среднесрочной перспективе стоит ожидать роста затрат на заработную плату.

В такой ситуации полной занятости (даже более широкие показатели неполной занятости, вроде U-6, возвращаются к докризисному уровню) марксисты снова правы: низкая безработица перевешивает чашу весов в сторону работников, по крайней мере, в сторону наиболее квалифицированных и географически мобильных из них. Если протекционизм способствует росту инфляции, для Федеральной резервной системы это стимул к дальнейшему ужесточению денежно-кредитной политики и, возможно, более быстрыми темпами, чем ожидают на рынке, что окажет негативное влияние на высокорисковые активы.

Тревожные сигналы должны вас насторожить... но надежда есть

Пока мы не столкнулись с полномасштабной торговой войной, но борьба США и Китая и количественное ужесточение отталкивают инвесторов от рынков с меньшим уровнем ликвидности и интеграции, а значит – от развивающихся и пограничных рынков. С 2007 года колебания азиатских валют являются полезным показателем напряжённости в мировой экономике.

В результате разговоров о торговой войне наша корзина азиатских валют к доллару сократилась на 3,6% во втором квартале 2018 года по сравнению с первым кварталом 2018 года. Масштабы спада сопоставимы с ситуацией в третьем квартале 2011 года, когда США потеряли кредитный рейтинг ААА, но они по-прежнему меньше влияния от девальвации юаня в 2015 году.

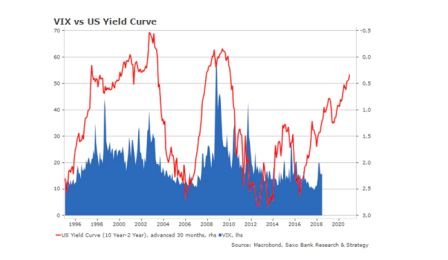

Возможно, то, что происходит на азиатских рынках – это отражение того, что ждёт развитые рынки в ближайшие месяцы. Горизонтальная кривая доходности считается важным сигналом рынка облигаций. Такое явление типично на этой стадии экономического цикла при ужесточении денежно-кредитной политики.

Отрицательный наклон кривой доходности (что пока не наблюдается) — это один из первых сигналов рецессии, а также быстрого роста волатильности и завершения цикла на рынке акций. Как видно на графике ниже, кривая доходности США опережает индекс VIX на 30 месяцев.

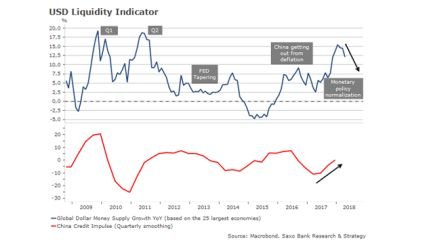

Последствием ужесточения денежно-кредитной политики является и ухудшение условий ликвидности. Важно следить за ликвидностью доллара. Обычно низкая ликвидности доллара, которую мы наблюдаем сейчас, означает, что цена денег будет расти, особенно в развивающихся странах, где иностранные денежные потоки используются для финансирования экономики.

На графике ниже мы используем рост предложения доллара США в 25 странах с крупнейшей экономикой для оценки развития ликвидности. Низкая ликвидность – основная причина ослабления рынков развивающихся стран и надёжный сигнал спада мирового кредитного цикла.

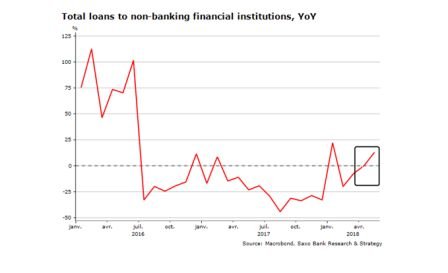

Однако есть повод для оптимизма, ведь Китай, чей вклад в мировой рост больше, чем у Европы, США и Японии вместе взятых, пытается вернуть кредитный импульс к положительным значениям, чтобы вновь стимулировать свою и, как следствие, мировую экономику. Другим положительным признаком из Китая является возвращение объёмов кредитов небанковским финансовым организациям к положительным величинам по сравнению с аналогичным периодом прошлого года впервые с середины 2016 года.

Мы полагаем, что Китай готов сделать «всё, что потребуется», чтобы преодолеть макроэкономические последствия продолжающейся торговой войны. Мы не считаем резкое обесценивание юаня, как в 2015 году, базовым сценарием, так как, на наш взгляд, краткосрочный эффект от девальвации слишком низок по сравнению с долгосрочным положительным эффектом от финансовой и монетарной стабильности, но мы ожидаем, что уменьшение долговой нагрузки будет отложено, и нас ждёт сокращение коэффициента риска и доходности.

На то, чтобы эти меры подействовали, потребуется время, и, по нашему мнению, защитный подход идёт на пользу соотношению риска и доходности, особенно если учесть летние риски, связанные с низкими объёмами, и «риск Трампа», который по-прежнему очень трудно оценить.

Кристофер Дембик, глава отдела макроэкономического анализа, SaxoBank

Просмотров материала: 1 215

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()